گروه «اندیشه اقتصاد» خبرگزاری تسنیم - کنترل و مهار تورم یکی از اهدافی است که طراحان طرح اصلاح قانون بانک مرکزی، به دنبال آن بودند. پیشنهاد استقلال بانک مرکزی نیز در راستای همین هدف در طرح نمایندگان گنجانده شد. پیشنهادی که با مخالفت جمعی از اقتصاددانان رو به رو شد. برخی معتقدند در طرح نمایندگان مجلس هر چند رشد اقتصادی به عنوان اهداف شمرده شده است اما محتوای این طرح به خصوص پیشنهاد استقلال بانک مرکزی نشان می دهد توجه قانون گذار تنها به کنترل تورم بوده و توجهی به رشد و توسعه اقتصادی نداشته است.

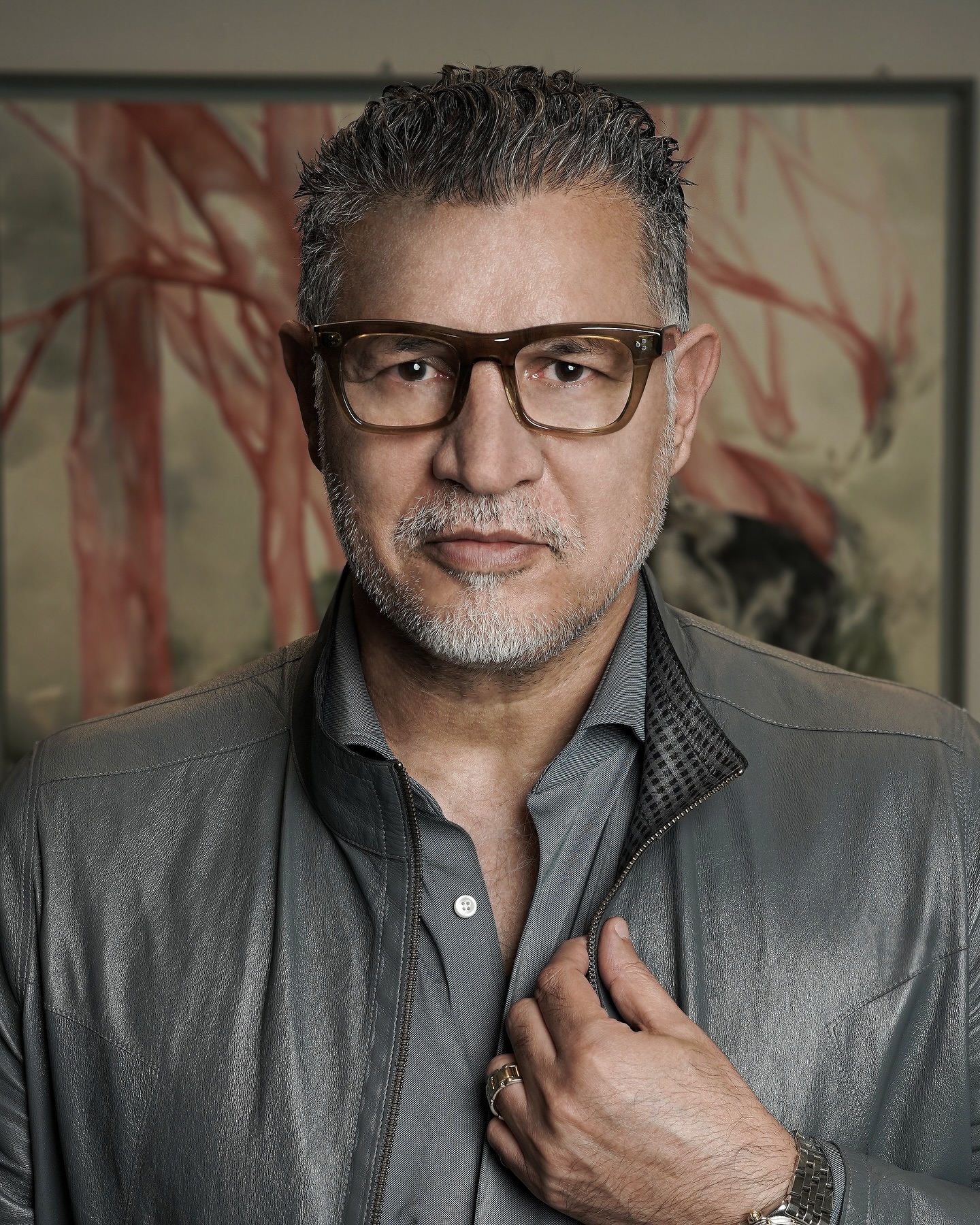

در همین زمینه با دکتر سید علی روحانی، معاون اقتصادی مرکز پژوهش های مجلس شورای اسلامی به گفتگو نشستیم. بخش اول این گفتگو پیشتر منتشر شد.

گفتگو با سیدعلیروحانی|قدرت تخریب برخی بانکهای خصوصی از زلزله در پایتخت هم بیشتر است

در ادمه بخش دوم و پایانی گفتگو آمده است.

تسنیم: آیا استقلال بانک مرکزی در شرایطی که هنور اصلاح ساختاری بودجه انجام نشده و دولت به روش های مختلفی نظیر انتشار اوراق مالی اسلامی یا تسهیلات بانکی، کسری بودجه خود را تامین می کند امکان پذیر است؟

با وجود کسری بودجه حرف زدن از کنترل تورم غیر واقعی است/برخی بانک ها با سرمایه منفی همچنان تسهیلات می دهند

روحانی: من از آخر پاسخ را شروع کنم. ما دنبال هدفی هستیم و آن هم اینکه این تورم دو رقمی که اقتصاد ایران تقریبا پنجاه سال دچارش هست را تک رقمی کنیم یا کنترل کنیم. مثل اغلب کشورهای دنیا، این کار چه الزاماتی دارد؟ تقریبا هیچ کسی روی این موضوع اختلاف نظر ندارد که در شرایطی که کسری بودجه مزمن وجود دارد حرف زدن از کنترل تورم خیلی واقعی نیست. مکانیزمش هم همانی هست که شما گفتید. یعنی دولت کسری بودجه اش را یا مستقیم پولی می کند و از بانک مرکزی استقراض می کند یا اینکه برای جبران کسری بودجه اوراق منتشر می کند، بعد نرخ بالا می رود و بانک مرکزی برای اینکه نرخ هدفش را بتواند تامین کند مجبور میشود اوراق دولت را بخرد و کسری بودجه غیرمستقیم پولی می شود. پس کنترل کسری بودجه حتما یکی از الزامات کنترل تورم است. یک الزام دیگرش کنترل و نظارت درست بر بانکها است. اگر نظارت بر بانکها نباشد خلق اعتبار بانکها همینطور میتواند ادامه پیدا کند و مواجه می شویم با یک نظام بانکی که چندین بانکش سرمایه منفی دارند ولی همچنان دارند به فعالیت ادامه می دهند و تسهیلات می دهند.

زمانی که مهمترین ابزار نظارت شما بر هر شرکتی، سرمایه آن شرکت است طبیعتا وقتی 50 درصد سرمایه شرکت از بین رفت، اصلا این شرکت باید برود در پورسه انحلال. چه می شود که سرمایه شرکت منفی می شود ولی هنوز فعال است؟! یعنی چقدر مقام نظارتی ضعیف شده یا ساختار نظارتی مجموعا ضعیف شده که همچین وضعیتی دارد. تا وقتی این موضوع درست نشده است، بله حرف زدن از کنترل تورم هم شوخی است. اینکه این پیش نیازها را دارد یک حرف است و کاملا حرف درستی است اما این بحث، نتیجهاش این نیست که استقلال بانک مرکزی مهم نیست. پس من حرفم این است که استقلال بانک مرکزی از دولت تنها پیش نیاز کنترل تورم نیست. اگر بانک مرکزی استقلال هم داشته باشد ولی دولت نتواند کسری بودجه اش را مدیریت کند یا نظام بانکی لجام گسیخته باشد کنترل تورم اتفاق نمی افتد.

منتهی این معنایش این نیست که پس کلا مسئله استقلال را رها کنیم و بدون استقلال هم میتوانیم تورم را کنیم. من چند تا مثال بزنم، در شرایطی که بانک مرکزی مجبور است به امر رییس دولت تمکین کند که باوجود آنکه ارز ندارد ولی ارز 4200 باید بدهد، این یعنی چی؟ مثلا همین دو سال پیش که درآمد نفتی نداشتیم، دولت ارز نداشت، منتهی مصرف ارزی داشت. دولت می خواست نهاده وارد کند و می گفت من می خواهم نهاده را با نرخ دلاری 4200 تومان هم بفروشم یا به تعبیری میخواهم با نرخ 4200، ارز بدهم به وارد کننده که نهاده برایم وارد کند تا قیمت نهاده را پایین نگه دارم. اینجا اگر بانک مرکزی مستقل نباشد، مجبور است به حرف رییس دولت گوش کند. مجبور است بیاید از بازار، ارز بخرد با نرخ 24 هزار تومان سپس با نرخ 4200 تومان بفروشد.

شما این را تصور کنید یک کالایی را 24200 میخرید ولی 4200 میفروشید. در هر واحد 20 هزار زیان میکنید، این زیان از جیب چه کسی میرود؟ بانک مرکزی این زیان را چطور تامین می کند؟ با چاپ پول. یعنی شما به ازای هر یک دلار 4200 تومانی که دادید، 20 هزار تومان خلق پایه پولی کردید. اینجا به دلیل عدم استقلال بانک مرکزی بود که ما بیش از صد هزار میلیارد تومان در سال 99 رشد پایه پولی داشته باشیم. دقیقا بخاطر همین که اصراری وجود داشت که هرچند ارز 4200 نداری ولی باید از بازار 24هزار تومان بخری 4200 بفروشیم. این کار بیش از صد هزار میلیارد تومان پایه پولی را رشد داد، یعنی بیش از 30 درصد برای ما رشد پایه پولی ایجاد کرد.

تسنیم: آیا استقلال بانک مرکزی چالش های سیاسی برای کشور به وجود نمی آورد؟ اگر بازوی پولی دولت را قطع کنیم، آیا این امکان وجود ندارد که از فردا دولت ها بگویند چون بانک مرکزی با من همراهی نکرد موفق نشدم برنامههایم را اجرا کنم؟

استقلال بانک مرکزی به معنای استقلال از حکومت نیست/ بانک مرکزی زیر مجموعه دولت باشد اما بله قربانگو نباشد

روحانی: البته وقتی ما می گوییم استقلال بانک مرکزی منظور این نیست که بانک مرکزی از حکومت مستقل باشد. نکته بعد اینکه معلوم است هیچ دولتی دوست ندارد نه تنها یک قلک پرقدرتی مثل بانک مرکزی از او گرفته شود بلکه قانونی هم وضع نشود که برداشت از بانک مرکزی، تابع چارچوب مشخصی شود. خیلی واضح که دولت اختیارات تام دوست دارد. استقلال بانک مرکزی از دولت هم به معنای استقلال از حکومت نیست، همه آنجاهایی هم که می گویند بانک مرکزی مستقل دارند منظورشان این نیست که از یک کشور دیگر بانک مرکزی را برمیدارند می آورند! یا مثلا سه قوه دارند یک قوه دیگری هم به نام بانک مرکزی اضافه می شود! همچین چیزی نیست.

بانک های مرکزی کاملا زیرمجموعه قوه مجریه هستند منتهی دیگر بله قربانگوی دولت نیستند. بانک مرکزی قرار نیست منافع کوتاه مدت دولت را تأمین کند. اگر یک دولتی عرضه مدیریت نظام ارزی را نداشت یا اینجوری بگوییم اگر عرضه مدیریت بودجه اش را نداشت و خواست در قلک بانک مرکزی دست کند و پول در بیاورد، آنجا باید کسی باشد که جلوی آن بایستد. اگر کسی نباشد اتفاقی که می افتد این است که آن دولت در سال اول به علت آثار کوتاه مدت تزریق پول تبدیل به بازیگر خوب می شود -تا وقتی هنوز اثر آن پایه پولی رشد یافته ظاهر نشده در اقتصاد- یک سال که گذشت دولت بعدی که آمد مجبور می شود (برای مقابله با اثرات مخرب نقدینگی و تورم) اصلاحاتی انجام بدهد که در نزد افکار عمومی بازیگر بد می شود.

نکته این است اصلا فلسفه استقلال بانک مرکزی -که استقلال از حاکمیت نیست- این است که بانک مرکزی در خدمت اهداف کوتاه مدت دولت نباشد. اما در خدمت اهداف بلندمدت کشور حتما باید باشد وگرنه بانک مرکزی پس می خواهیم چکار. لذا من عرضم این است معتقدم درجاتی از استقلال بانک مرکزی از دولت ضروری است. یعنی با وجود آنکه زیرمجموعه قوه مجریه است ولی بله قربانگو رئیس دولت نیست. تمکین کننده به خواسته های کوتاه مدت رئیس دولت نیست ولی خودش پاسخگو است، اعضا و ارکانش توسط رییس دولت نصب میشوند منتهی عزلشان ضوابطی دارد. شما کافی است ببینید مدیری که زیرمجموعه خودتان در هر سازمانی میگذارید اگر عزلش را یک مقداری سخت کنید آن فرد یک مقداری اختیارات پیدا می کند. یعنی کافی است شما بگویید من معاونم را منصوب می کنم منتهی شرکت یک قاعدهای گذاشته است که اگر شما خواستی آن معاون را عزل کنید باید دو صفحه مطلب بنویسید که چرا دارید آن را عزل می کنید. اگر این قاعده وجود داشته باشد آن جاهایی که شما خواسته نامشروع از زیرمجموعه ات دارید، او دیگر به شما تمکین نمیکند.

مسئولیت بانک مرکزی همچنان با رئیس دولت باید باشد. حتی من قبل از اینکه پاسخ سوال شما را بدهم عرض کنم آن چیزی که در متن طرح مصوب کمیسیون آمده (گزارش شور دوم طرح مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران) استقلال بانک مرکزی از دولت بدین معنا نیست. یعنی الان در متن طرح، همه اعضای ارکان بانک مرکزی را رییس جمهور تعیین می کند و عزل همه آنها هم در اختیار رییس جمهور است.

تسنیم: بحث استقلالی که در شور اول طرح پیشنهاد شده بود، کنار گذاشته شد.

روحانی: دقیقا. در واقع بانک مرکزی (در طرح نهایی نمایندگان) کاملا منقاد رییس دولت است مثل وزیر. منتهی حالا اینکه بگوییم اگر این وابستگی را یک مقدار کم کنیم پاسخگویی رییس جمهور کاهش پیدا می کند اینطور نیست. ما اولین کشوری نیستیم که می خواهیم این کار را کنیم. بعضی وقتها بحث هایی مطرح می شود که گویی ما داریم در مرز دانش حرکت می کنیم و قبلش هیچ تجربهای وجود ندارد و الان دیگر داریم در خلا تصمیم گیری میکنیم و باید همه شرایط را پیش بینی کنیم! کلی مدل تجربه شده وجود دارد.

وقتی درجاتی از استقلال ایجاد میکنید حتما همزمان با آن باید پاسخگویی همان نهاد را ارتقا بدهید یعنی پاسخگویی و استقلال دو تا عنصر تفکیک نشدنی از هم هستند، آن موقع که شما استقلال ندارید پاسخگویی هم نمی توانید بخواهید، به بانک مرکزی میگویی چرا اینکار را کردی می گوید چون مافوقم دستور داد. اما اگر یک مقدار مستقلش کردی می توانی از آن پاسخگویی بخواهی و به او بگویی گزارش سه ماهه بده به مجلس، پیش بینیهایت را منتشر کن، علت عدم تطابق عملکرد با پیش بینی هایت را باید منتشر کنی و... .

تسنیم: در مورد اولویت اصلاحات مالی بر پولی یا تعبیر دیگری اولویت اصلاح ساختاری بودجه بر اصلاحاتی نظیر استقلال بانک مرکزی نظر شما چیست؟ آیا با وجود کسری بودجه ساختاری، استقلال بانک مرکزی شکست نخواهد خورد؟

اصلاح ساختاری بودجه همزمان با اصلاح نظام بانکی باید انجام شود

روحانی: من ضرورت تفکیک زمانی این دو اصلاح را متوجه نمیشوم. من می دانم ما باید پکیج را باهم پیش ببریم، آن پکیج ارتقای استقلال نظارتی و اقتدار نظارتی بانک مرکزی است. دوم اصلاحات ساختاری بودجه ای است، مانند کاهش ناترازی بودجه، اصلاح وضعیت منابع، مدیریت مصارف و... . یکسری اصلاحاتی هم در حوزه ارزی است که بحثش مجزاست که شرایط الان اقتصاد ما ضرورت این اصلاحات را ایجاب نمی کند. این اصلاحات بیشتر مربوط به شرایط وفور ارزی است.

پکیجی که شامل چندین اصلاحات اقتصادی است را باید باهم پیش ببریم. حالا این که ما بگوییم اول این باشد یا اول آن باشد اشتباه است. با هم هیچ منافاتی هم ندارند. می توانید آنها با همدیگر پیش ببرید. الان در طرح بانک مرکزی، استقلال و اقتدار نظارتی ارتقا پیدا می کند همزمان با آن اصلاح صندوقهای بازنشستگی هم میتوانید پیش ببرید، اصلاحات در نظامهای مالیاتی را هم می توانید پیش ببرید، نظام حقوقی و دستمزد را هم می توانید اصلاح کنید. خلاصه معتقدم همه اش را باید باهم پیش ببریم. ما زمان نداریم. یعنی اینکه ما بگوییم که خب الان این 5 سال، تمرکزمان را روی صندوقهای بازنشستگی بگذاریم 5 سال بعد برویم مالیات، 5 سال بعد نظام بانکی، خب تا آن زمان دیگر اصلا اقتصادی نمانده است.

علت اینکه الان اقتصاد ما به اینجا رسیده است این است که همه فرصتهای متعددی که برای اصلاح اقتصادی داشتیم را چه در حوزه بودجه و چه در حوزه نظام بانکی و... عقب انداختیم. ما فرصت اصلاح نظام مالیاتی را در سال 92 یکبار داشتیم. آن موقع مالیات برعایدی سرمایه و مالیات بر مجموع درآمد از لایحه اصلاح قانون مالیات های مستقیم حذف شد. اگر آنموقع آن را داشتیم الان وضعمان این نبود. همان سالهای 93-94 پکیج اصلاح نظام بانکی تهیه شد. اصلاحات اساسی نه روبنایی، یعنی آن اختیارات نظارتی مورد نیاز بانک مرکزی ارتقا پیدا بکند، بانکهایی که اضافه برداشت میکنند آرام آرام حذف بشوند که اگر آن اتفاق می افتاد این همه هزینه به کشور تحمیل نمی شد، این همه نابرابری تشدید نمی شد.

دوباره سالهای بعدی پکیج اصلاح ساختار بودجه تهیه شد، اصلاحاتی اعم از حوزه مالیات، صندوقهای بازنشستگی، حوزه هزینه ها و حقوق و دستمزدها، حوزه نحوه ورود نفت به بودجه و... همه اینها در آن پکیج دیده شده بود منتهی همه اینها را عقب انداختیم و من خاطرم هست رییس سازمان برنامه وقت میآمد در کمیسیون اقتصادی یا کمیسیون بودجه و نمایندگان از ایشان درخواست می کردند آن لایحه مدیریت بدهی که آماده است را به مجلس ارسال کنید، برای اصلاح نظام بانکی مواردی را که تهیه کردید را بفرستید ولی اقدامی نمی شد یا اگر آن نمی فرستاد، زمانی که کمیسیون می خواست اصلاحیه ای انجام بدهد حرف آقایان این بود که تا الان که انجام نشده حالا تا دولت عوض شد شما می خواهید همه اصلاحات را باهم انجام دهید! بگذارید دوسال بگذرد، بعد دوباره یکی دو سال دیگر بگذرد، یک ذره دیگر به ما وقت بدهید، اینقدر برای اصلاحات وقت کشی کردیم که وضع بدین جا رسیده است. حالا الان هم اگر بخواهیم بگوییم این اصلاحات را بگذار بعدا انجام دهیم. این حرف که به دولتهای قبلی فشار نیاوردید چرا به این دولت فشار می آورد، منطقی نیست. دیگر فرصت نداریم.

تسنیم: برخی از اقتصاددانان معتقدند ورود بانک به هر گونه فعالیت بخش حقیقی یا به تعبیر مصطلح بنگاه داری اشتباه است. در مقابل برخی بر این باورند شرط افزایش کیفیت تامین مالی و هم شرط تحقق برخی از عقود تسهیلات بانکی ورود بانک به فعالیت بخش حقیقی یا حداقل سهام داری در آن ها است. نظر شما در این زمینه چیست؟

قواعد بنگاه داری قابل بازنگری است/ تجارب موفقی در بنگاه داری بانک در دنیا وجود دارد

روحانی: اینکه ما بنگاه داری را تبدیل بکنیم به مهمترین نقطه ضعف و اشکال نظام بانکی، تقلیل ماجرا است. بنگاه داری یکی از مسائلی است که ما داریم. در مورد خود بنگاه داری هم همانطور که گفتید ما هم تجربیات مثبتی از آن داریم هم تجربیات منفی داریم. مثلا مدل تعاملی که بانکها با بنگاه ها و شرکتها در آلمان دارند یک مدل تعامل بلندمدتی است که بانک واقعا ذینفع تداوم فعالیت بنگاه می شود. در خیلی از کشورهای دیگر این شکلی نیست. وقتی تجربه دنیا را هم نگاه می کنیم هر دو روش وجود دارد و هر دو هم تجربیات مثبت و منفی دارند.

سوال این است که ما کدام را برای کشور تجویز بکنیم. از یک جهت با نگاه مدیریت ریسک که نگاه می کنیم میبینیم سرمایه گذاری های بزرگ یک بانک در بنگاه های محدود، ریسک آن بانک را افزایش میدهد، لذا از یک حدی بیشتر یا نباید سرمایه گذاری کند یا اگر سرمایه گذاری کند کفایت سرمایه اش کاهش پیدا می کند، از آن سمت رابطه بلندمدت بانک و بنگاه تضمین کننده منافع دو طرف می تواند باشد یعنی هم بانک در شرایط خاص هوای بنگاه را دارد. اگر شوکی وارد شد، از او حمایت می کند. هم نفع بانک در تداوم فعالیت بنگاه میشود و بنگاه هم خیلی دغدغه و غصه تامین مالی را ندارد زیرا یک یا چند بانک مشخص، فعالیت میکند.

من عرضم این است که قواعد بنگاهداری قابل بازنگری است منتهی باید حواسمان باشد که اگر گفتیم بنگاه داری اشکال ندارد یکدفعه از آن، مال در نیاید. یک پروژه ای که برای کشور خسارت محض بود. با آن پولی که ما ایران مال را ساختیم، میتوانستیم دو پالایشگاه ستاره خلیج فارس بسازیم که همین الان درآمد ارزی قابل توجهی برای ما دارد ایجاد می کند، مقاومت اقتصادی ما را بیشتر می کند و در برابر تحریم مقاومترمان می کند. من واقعا آن پروژه و آن بانک را مقصر موثر رشد نقدینگی، تورم، تضعیف طبقات کم درآمد و شوکهایی که از سال 97 به بعد به حوزه مسکن وارد شد می دانم. این را با تحلیل اقتصادی دارم عرض می کنم.

اگر آن چیزها قرار است از داخل بنگاه داری بیرون بیاید نه، بنگاه داری نکنیم. همین قواعد فعلی بنگاه داری را حفظ بکنیم خیلی بهتر است، ولی اگر تسهیل بنگاه داری بانکها قرار است منجر شود به اینکه بانک به سوی هدایت اعتبار برود، به سمت سرمایه گذاری در پروژه های بزرگ توسعه ای کشور در حوزه معادن، حمل و نقل و ... برود مفید است. به خصوص آنکه کشور در شرایط کنونی به شدت نیازمند سرمایه گذاری است. سه سال است که سرمایه گذاری در کشور منفی شده است. یعنی استهلاکمان بیشتر از سرمایه گذاری بوده است. مهم ترین منبع این سرمایه گذاری درشرایط فعلی بانک ها هستند. باید نظامات انگیزشی را طوری طراحی کنیم که بانکها انگیزه سرمایه گذاری در حوزه های مولد را داشته باشند و البته با ملاحظاتی که آن پروژه های خسارت بار از آن در نیاید.

تسنیم: به نظر می رسد با توجه به پیشنهاد استقلال بانک مرکزی در طرح مجلس، قرار است بانک مرکزی، نرخ بهره را به عنوان لنگر اسمی تورم برگزیند. البته در متن طرح به آن اشاره نشده است.

روحانی: این در سطح قانون لزوما نیست، این موضوع به اجرای سیاست پولی مربوط می شود. شما باید در سطح قانون، مشخص کنید که بانک مرکزی هدفش چیست، ابزارهایش برای رسیدن به این هدف چیست؟ در واقع نوع رابطه با دولت، با بانکها، با صندوق توسعه و... طراحی شود بعد بگویید در این چارچوب و روابطی که طراحی بانک مرکزی برود و به آن هدف برسد. برای رسیدن به آن هدف، بانک مرکزی می خواهد نرخ ارز را لنگر کند، میخواهد نرخ بهره، نرخ بنزین را لنگر کند کاری ندارم. هرکدام را میخواهد لنگر کند. نیازی هم نیست در متن قانون وارد شود.

تسنیم: با توجه آنکه در شرایط امروز اقتصاد ایران عملا نرخ ارز لنگر اسمی تورم است و نرخ بهره در ایران مشابه اقتصادهای توسعه یافته کارکرد ندارد، اجرای عملیات بازار باز بیهوده نیست؟ دلیل دیگری که بر این مدعا مطرح می شود آن است که انتشار گسترده و بی قاعده اوراق مالی اسلامی عملا هدفگذاری نرخ بهره در عملیات بازار باز را غیرممکن کرده است.

کنترل تورم با عملیات بازار برای تورم هایی سمت تقاضا است/ نیمی از تورم کشور به دلایل سمت عرضه است

روحانی: عملیات بازار باز کار بیهوده ای نیست، زیرا این کار خیلی نیاز به تمرین دارد. ولی کلا عملیات بازار باز وقتی میتواند موثر باشد که سهم شوک های سمت عرضه خیلی کوچکتر از شوک های سمت تقاضا باشد. شاید 50درصد این تورم حدود 40 درصدی که الان در کشور دچارش هستیم متاثر از شوک های سمت عرضه است که مدیریت آن ها با نرخ بهره اصلا امکان پذیر نیست. اصلا ربطی ندارد. مدیریت نرخ بهره، کنترل از سمت تقاضا است. نرخ بهره را بالا و پایین میکنید تا انگیزه مصرف و سرمایه گذاری در اقتصاد کم و زیاد می شود.

پس شما با ابزار نرخ بهره، تقاضای اقتصاد را کنترل می کنید و کم و زیاد می کنید و به تبع آن رشد اعتبارات بانکی و نهایتا نرخ تورم کنترل می شود. در شرایطی که کشور با شوکهای متعدد سمت عرضه مواجه است، شوک نرخ ارز، شوک قیمتهای جهانی و... نرخ بهره ابزار موثری نیست. ولی بالاخره شما باید زمینه این را داشته باشید که اگر این شوکهای سمت عرضه تمام شد، سالهای بعدش بتوانید از این ابزارها برای مدیریت سمت تقاضا و مدیریت نظام انگیزش که روی خلق اعتبارات باید داشته باشید استفاده بکنید.

تسنیم: شما به عنوان یکی از افرادی که در نگارش طرح بانکداری حضور داشتید به نظرتان ظرفیت هدف رشد اقتصادی در طرح بانکداری وجود دارد؟

ظرفیت تحقق هدف رشد اقتصادی در طرح بانک مرکزی وجود دارد

روحانی: چهار هدف هم عرض به عنوان اهداف بانک مرکزی ذکر شده است، یک ثبات قیمتی و کنترل تورم است، دوم رشد اقتصادی است، سوم سلامت بانکی و ثبات مالی و چهارم هم حفظ ارزش پول ملی که این چهارمی قرائتهای مختلفی از آن میشود که حالا این ارزش پول ملی تفاوتش با آن تورم چیست. وقتی شما تورم دارید خب ارزش پول ملی شما دارد از بین میرود. بعضیها ارزش پول ملی را صرفا بند می کنند به نرخ ارز، که در جای خود قابل بحث است. از آن طرف ابزارهایی هم در اختیار بانک مرکزی هست که برای اهداف توسعه ای بتواند خطوط اعتباری را در اختیار بانکها به صورت بلندمدت قرار بدهد، لذا ظرفیتش هم در قانون هست اما اینکه رییس بانک مرکزی و ساختار بانک مرکزی چطور از این ظرفیت استفاده می کند خیلی مهم می شود، یعنی یکدفعه ممکن است این خطوط اعتباری به شدت منحرف بشود و خودش می شود عامل رشد پایه پولی و تورم. اما اگر درست عمل شود می تواند در همان بستر نهادی که عرض کردم جهت دهی درست انجام شود. لذا میخواهم بگویم ظرفیت آن وجود دارد مهم این است که چه تیمی در راس بانک مرکزی قرار می گیرد و از این ظرفیت چطور استفاده می کند.

تسنیم: آیا در طرح جدید نمایندگان، امکان اجرای سیاست هدایت اعتبار وجود دارد؟ به نظر شما آیا لازم نبود در متن قانون به این موضوع اشاره شود؟

پیش نیاز هدایت اعتبار تعیین سیاست صنعتی است

روحانی: با کلیت هدایت اعتبار در شرایط فعلی کشور موافقم و آن را ضرورت میبینم. منتها این کار یک بستر نهادی می خواهد. مثلا برای اینکه تشخیص داده شود بانکهای شما در چه حوزه های سرمایه گذاری کنند و در چه حوزه های سرمایه گذاری نکنند. این یعنی اینکه شما باید سیاست صنعتیتان مشخص باشد. مثلا بدانید میخواهید به سمت کشتی سازی بروید یا نه می خواهید به سمت خودروسازی بروید یا می خواهید به سمت نانو بروید یا می خواهید تمرکزتان را در حوزه کشاورزی ببرید. ما هنوز این را تعیین تکلیف نکردیم. ما همه چیز را با هم میخواهیم و از بانکها می خواهیم در همه موارد سرمایه گذاری کنند. آخرش هم چیزی از آن در نمی آید.

تسنیم: آیا برای نگارش طرح بانک مرکزی، تجربه کشورهای شرق آسیا نیز مطالعه شده است؟ به خصوص تجارب موفق در هدایت اعتبار

هدایت اعتبار در نظام دموکراتیک با مشکل رو به رو خواهد شد

روحانی: بله. مثلا یکی از گزارشهایی که مرکز منتشر کرد بررسی قوانین بانک های مرکزی کشورهای مختلف بود. از ترکیه گرفته تا آمریکا و چین و کشورهای شرق آسیا. آن چیزی که ما داریم در کشورهای شرق آسیا میبینیم این است که یک نظام خیلی سفت و سختی برای تشخیص و نظارت بر پروژه هایی که بانکها در آن سرمایه گذاری کنند داشتند. در این مدل از هدایت اعتبار اگر نظام سیاسی بخواهد خیلی دموکراتیک باشد، به مشکل برخواهید خورد. چرا؟ چون مثلا یکدفعه مجلس عوض می شود، قبلش به بانکها گفته بودید که تسهیلات را در این پنج پروژه ببرید بعد مجلس تصمیم بگیرد که نه، آن پنج پروژه بدرد نمیخورد باید در پنج پروژه دیگر ببرید. درنتیجه پروژه وسط کار با مشکل مواجه می شود. حداقل تصمیم گیری برای جهت دهی اعتبارات نباید در سطح شورای استان و مجلس و... اتفاق بیفتد. چون اینها پایداری سیاسی ندارند و تصمیماتشان این ماه ممکن است یک چیز باشد و شش ماه دیگر چیز دیگری باشد.

آن مکانیزمی که می خواهد تشخیص بدهد کلان پروژه ها را و نظارت بکند بر آن، خیلی مهم هستند. آن تجربیاتی هم که شما برای شرق آسیا شما مثال می زنید دقیقا این ملاحظات را دارد. هیچکدام اینطوری نبودند که بگوییم نظام دموکراتیکی بوده که در آن هدایت اعتبار خیلی خوب جواب داده است. لذا اینجا یک دوگانه است که باید انتخاب کنیم بین اینکه مثلا ده نفر را میگذاریم تصمیم گیری کنند برای 20 درصد اعتبارات بانکها و هیچکس دیگر هم حق ندارد ورود کند. این پروسه ممکن است به نتیجه برسد. ولی اگر بخواهیم بگوییم نه، نظام تصمیم گیریمان همان نظامی باشد که الان در خصوص این طرحهای عمرانی تصمیم گیری می کند قطعا میتوانیم از همین الان بگوییم که شکست می خورد.

انتهای پیام/

21st December 25